Mọi ý kiến đóng góp xin gửi vào hòm thư: [email protected]

Kéo xuống để Tải ngay đề cương bản PDF đầy đủ: Sau “mục lục” và “bản xem trước”

(Nếu là đề cương nhiều công thức nên mọi người nên tải về để xem tránh mất công thức)

Đề cương liên quan: MỘT SỐ VẤN ĐỀ CẦN BÀN VỀ CĂN CỨ TÍNH THUẾ THEO QUY ĐỊNH CỦA LUẬT THUẾ THU NHẬP DOANH NGHIỆP VÀ CHUẨN MỰC KẾ TOÁN

Mục Lục

Tải ngay đề cương bản PDF tại đây: ÁP DỤNG HỆ THỐNG XẾP HẠNG CAMELS ĐÁNH GIÁ HOẠT ĐỘNG CỦA CÁC NGÂN HÀNG THƯƠNG MẠI VIỆT NAM GIAI ĐOẠN 2008 – 2012

ÁP DỤNG HỆ THỐNG XẾP HẠNG CAMELS ĐÁNH GIÁ HOẠT ĐỘNG CỦA CÁC NGÂN HÀNG THƯƠNG MẠI VIỆT NAM GIAI ĐOẠN 2008 – 2012

Nguyễn Thị Diễm Hiền*

Trần Thanh Vũ**, Nguyễn Thị Ngọc Chung***

TÓM TẮT

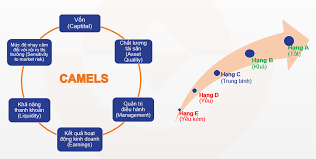

Sau khi Pháp lệnh ngân hàng (1990) ra đời, nhiều Ngân hàng Thương mại cổ phần (NHTMCP) đã được thành lập và đi vào hoạt động ổn định, dần khẳng định vai trò quan trọng của mình trong sự phát triển kinh tế xã hội của quốc gia. Tuy nhiên, cuộc khủng hoảng tài chính thế giới năm 2008 đã buộc các Ngân hàng phải nhìn nhận lại hoạt động của mình trong vai trò là một trung gian tài chính. Nhiều ngân hàng Việt nam trong giai đoạn này đã bộc lộ những điểm yếu trong hoạt động của mình, dẫn đến việc buộc phải tái cấu trúc. Để gia tăng hiệu quả hoạt động cho các Ngân hàng thương mại Việt nam, Ngân hàng nhà nước (NHNN) đã ban hành rất nhiều văn bản quy định về những tiêu chí mà NHTM phải đáp ứng, kể cả việc hướng dẫn sử dụng Bộ chỉ số lành mạnh theo tiêu chuẩn IMF. Các chỉ tiêu này cho thấy được hoạt động tài chính của NHTM nhìn từ nhiều khía cạnh khác nhau. Cho đến thời điểm này, các NHTM Việt nam vẫn công bố thông tin liên quan đến các chỉ tiêu tài chính, tuy nhiên vẫn chưa có sự kết hợp các chỉ tiêu này trong việc đánh giá hoạt động của các NHTM. Từ thực tế đó, chúng tôi đã áp dụng hệ thống xếp hạng CAMELS trong nghiên cứu này làm cơ sở để đánh giá hoạt động của các NHTM Việt nam giai đoạn 2008 – 2012 dựa trên các tỷ số đo lường hiệu quả. Khung phân tích CAMELS bao gồm các yếu tố an toàn vốn (C), chất lượng tài sản (A), trình độ quản lý (M), tỷ lệ sinh lời (E), thanh khoản (L) và độ nhạy thị trường (S).

Từ khóa: CAMELS, ngân hàng thương mại

APPLICATION OF CAMELS RATING SYSTEM TO EVALUE THE OPERATION OF VIETNAM COMMERCIAL BANKSIN 2008-2012

ABSTRACT

After the Bank Ordinance was adoptted in 1990, many commercial banks have been established and they put an important role in the socio-economic development of the country. However, the global inancial crisis in 2008 caused banks activities have been reconsidered. In Vietnam, to strengthen the operational eficiency of commercial banks, the State Bank of Vietnam has promulgated not only a lot of criteria for commercial banks but IMF’s healthy standard index. These indicators show many different aspects of banks’ inancial activities. However, the SBV announced the ranking of banks according to their competitiveness, but not according to the

- Khoa TCNH, Trường ĐH Kinh tế – Luật, ĐH Quốc gia TP.HCM

- Khoa KTTCNH, Trường ĐH Kinh tế – Kỹ Thuật Bình Dương

- Khoa TCNH, Trường ĐH Văn Lang, TP.HCM

34

Áp dụng hệ thống . . .

standard evaluation indicators for healthy banks. Vietnam’s banks have shown information relating to the inancial criteria, but there is no combination of indicators to assess the performance of commercial banks. This study uses CAMELS rating system as a basis for assessing the differences between banks. CAMELS factors are including capital adequacy (C), asset quality (A), management (M), earnings (E), liquidity (L) and market sensitivity (S) .

Key words: CAMELS, banks

1. MỘT SỐ NGHIÊN CỨU CÓ LIÊN QUAN

Trong những năm 1980, lần đầu tiên các cơ quan giám sát ở Mỹ đã sử dụng hệ thống đánh giá CAMEL để xếp hạng cho các tổ chức ngân hàng ở các cuộc kiểm tra trên web. Khái niệm CAMEL đã giới thiệu một hệ thống thống nhất cho việc đánh giá một ngân hàng tại Mỹ. Nó đánh giá theo những tiêu chí nhất định được viết tắt bởi chữ cái đầu tiên của các cụm từ:

- Capital Adequacy: Mức độ an toàn vốn,

- Asset Quality: Chất lượng tài sản,

- Management competence: Trình độ Ban quản lý,

- Earnings strength: Lợi nhuận,

- Liquidity risk: Rủi ro thanh khoản

Hệ thống này được sử dụng bởi ba cơ quan giám sát ở Mỹ là Hệ thống dự trữ liên bang, Văn phòng Kiểm soát tiền tệ (OCC) và Tổng công ty Bảo hiểm tiền gửi liên bang (FDIC). Năm 1996, trong một nỗ lực để làm cho hệ thống đánh giá rủi ro tập trung hơn, một thành phần thứ sáu liên quan đến sự nhạy cảm với rủi ro thị trường “S” (Sensitivity to market risk) đã được thêm vào đánh giá CAMEL, thay thế CAMEL thành CAMELS.

Ở nước ngoài đã có nhiều nghiên cứu về CAMEL như R. Alton Gilbert, Andrew P. Meyer và Mark D. Vaughan (2002) cho thấy khả năng tài chính của các ngân hàng có thể bị tác động bởi C, A, M, E, L. Kết quả cho thấy khả năng tài chính của các tổ chức tín

dụng bị chi phối của các yếu tố như quy mô vốn, khả năng sinh lời, chất lượng tài sản, chất lượng quản lý, khả năng thanh khoản của các tài sản. Nghiên cứu của Christine Brown và Kevin Davis (2008) về quản lý vốn ảnh hưởng đến kết quả kinh doanh của các ngân hàng Australia giai đoạn 1991-2004, kết quả nghiên cứu cho thấy tỷ lệ an toàn vốn càng cao thì sự lành mạnh trong kinh doanh của ngân hàng càng lớn, tỷ suất sinh lời trên tài sản càng cao cho thấy khả năng tài chính của ngân hàng đó sẽ tốt hơn, quản lý vốn hiệu quả sẽ làm cho hiệu quả kinh doanh cao hơn, dẫn đến khả năng tài chính phát triển tốt hơn. Mihir Dash và Annyesha Das (2013) lại sử dụng hệ thống xếp hạng CAMELS trong nghiên cứu về các ngân hàng Ấn Độ qua so sánh các chỉ tiêu giữa NH thuộc sở hữu nhà nước với NH thuộc sở hữu tư nhân và NH nước ngoài, kết quả cho thấy khối NH tư nhân và NH nước ngoài được xếp hạng cao hơn các NH thuộc sở hữu nhà nước.

- Việt Nam cũng đã có một số nghiên cứu sử dụng hệ thống xếp hạng CAMELS trong đánh giá hoạt động của các tổ chức tín dụng như Nguyễn Văn Đông (2011) trong Luận văn Thạc sỹ Kinh tế “Đánh giá hoạt động các tổ chức tín dụng bằng phương pháp phân tích nhân tố và phương pháp thành phần chính theo các chỉ tiêu tài chính của mô hình CAMELS”, tác giả đã đưa ra được các tiêu chí từ đó đánh giá hiệu quả hoạt động của các NHTM Việt Nam, tuy nhiên nghiên cứu này chỉ dừng lại

35

Taïp chí Kinh teá – Kyõ thuaät

- phần đánh giá năng lực tài chính. Một số bài báo khác có đề cập đến CAMELS nhưng cũng chỉ dừng ở việc so sánh các NHTM Việt nam với nhau trong một năm nào đó mà không đánh giá cho hệ thống Ngân hàng.

2. NGUỒN DỮ LIỆU VÀ CÁC TIÊU CHÍ SỬ DỤNG CHO HỆ THỐNG XẾP HẠNG CAMELS

Nghiên cứu được thực hiện dựa trên

Bảng 1: Các tiêu chí CAMELS

nguồn dữ liệu tập hợp từ Báo cáo thường niên của 40 NHTM Việt Nam trong 5 năm, từ năm 2008 đến 2012. Tuy nhiên một số ngân hàng chỉ có số liệu một vài năm nên chúng tôi chỉ sử dụng số liệu của 21 ngân hàng có số liệu đầy đủ nhất (Xem phụ lục 1)

Trong nghiên cứu này, chúng tôi lựa chọn các tiêu chí cho hệ thống xếp hạng CAMELS để đưa vào phân tích như sau:

|

Tiêu chí |

Ý nghĩa |

Công thức |

|

Mức độ an toàn vốn |

Mức độ an toàn vốn thể hiện số vốn tự có để hỗ trợ |

CAR = Vốn tự có / Tổng tài |

|

(C-CAPITAL) |

cho hoạt động kinh doanh của ngân hàng. Ngân |

sản có rủi ro quy đổi |

|

hàng càng chấp nhận nhiều rủi ro thì càng đòi hỏi |

||

|

phải có nhiều vốn tự có để hỗ trợ hoạt động của |

||

|

ngân hàng và bù đắp tổn thất tiềm năng liên quan |

||

|

đến mức độ rủi ro cao hơn |

||

|

Chất lượng tài sản |

Chất lượng tài sản là chỉ tiêu tổng hợp nói lên chất |

Dư nợ / Tổng tài sản |

|

(A-ASSETS) |

lượng quản lý, khả năng thanh toán, khả năng sinh |

Nợ xấu / Tổng dư nợ |

|

lời và triển vọng bền vững của một ngân hàng. |

||

|

Phần lớn rủi ro trong hoạt động ngân hàng đều tập |

||

|

trung ở phía tài sản của nó, nên cùng với việc đảm |

||

|

bảo an toàn vốn thì vấn đề nâng cao chất lượng |

||

|

tài sản có là yếu tố quan trọng đảm bảo cho ngân |

||

|

hàng hoạt động an toàn |

||

|

Chất lượng quản |

Quản lý ngân hàng là tạo ra hệ thống các hoạt |

Chi phí hoạt động/Tổng tài |

|

lý . (M- |

động thống nhất, phối hợp và liên kết các quá |

sản |

|

-MANAGEMENT) |

trình lao động của các cán bộ nhân viên từ các |

|

|

phòng ban đến hội đồng quản trị trong ngân hàng, |

||

|

nhằm đạt được mục tiêu kinh doanh ở mỗi thời kỳ |

||

|

đã xác định, trên cơ sở giảm thiểu các chi phí về |

||

|

nguồn lực |

||

|

Khả năng sinh lời |

Khả năng sinh lời phản ánh kết quả hoạt động, |

Lợi nhuận / Tổng tài sản có |

|

(E-EARNINGS) |

đánh giá hiệu quả kinh doanh và mức độ phát |

Lợi nhuận / Vốn chủ sở hữu |

|

triển của một NHTM |

Thu nhập lãi ròng/Tổng tài |

|

|

sản sinh lời |

||

|

Khả năng |

Những ngân hàng thiếu hụt khả năng thanh khoản |

Tiền mặt và tiền gửi tại |

|

thanh khoản |

là biểu hiện của tình trạng không lành mạnh, ngân |

TCTD khác / Tổng Tài sản |

|

(L-LIQUIDITY) |

hàng đang gặp khó khăn, rất dễ rơi vào nguy cơ |

Trạng thái tiền mặt và cấu |

|

bị ồ ạt rút tiền của công chúng, nghiêm trọng hơn |

trúc tiền gửi |

|

|

có thể làm sụp đổ ngân hàng và tác động xấu đến |

Dư nợ cho vay / Tổng tiền |

|

|

cả hệ thống |

gửi |

|

|

Mức độ nhạy cảm |

Các tài sản của ngân hàng đều có liên quan đến |

Tài sản nhạy cảm lãi suất / |

|

với rủi ro thị trường |

rủi ro thị trường ở các mức độ khác nhau. Nếu |

Nợ nhạy cảm lãi suất |

|

(S-SENSITIVITY) |

trong cơ cấu tài sản của ngân hàng có một tỷ lệ |

|

|

lớn những tài sản nhạy cảm với các yếu tố này thì |

||

|

có thể báo hiệu một khả năng dễ tổn thương của |

||

|

ngân hàng đó |

||

|

(Nguồn: Tác giả tổng hợp) |

36

Áp dụng hệ thống . . .

3. KẾT QUẢ VÀ THẢO LUẬN

- An toàn vốn (C)

Để đáp ứng các chỉ tiêu an toàn vốn theo thông lệ Basel II, Ngân hàng nhà nước (NHNN)

đã yêu cầu các NHTMCP tăng vốn điều lệ từ 70 tỷ đồng lên 3.000 tỷ đồng bắt đầu thực hiện từ năm 2007 và hạn chót là hết năm 2011.

Bảng 2: Vốn điều lệ bình quân của các NHTM Việt Nam giai đoạn 2008 – 2012

|

Năm |

2008 |

2009 |

2010 |

2011 |

2012 |

|||||||||||

|

Trung bình |

3.679.253 |

4.401.691 |

5.872.425 |

7.019.720 |

8.576.654 |

|||||||||||

|

Số quan |

21 |

21 |

21 |

21 |

21 |

|||||||||||

|

sát |

||||||||||||||||

|

MAX |

12.100.860 |

12.100.860 |

15.172.291 |

20.229.722 |

26.217..545 |

|||||||||||

|

MIN |

500.000 |

1.000.000 |

1.500.000 |

1.500.000 |

2.980.571 |

|||||||||||

|

(Nguồn: tính toán của tác giả từ BCTC của các NHTM) |

||||||||||||||||

|

Qua số liệu trên ta thấy trong giai đoạn |

20.000 tỷ đồng. Như vậy, quy mô vốn của các |

|||||||||||||||

|

2008 – 2012 các NHTM Việt Nam đã có vốn |

NHTM chỉ gần bằng 50% so với mức khung |

|||||||||||||||

|

điều lệ không ngừng tăng. Tuy nhiên, cho đến |

an toàn CAMELS đưa ra, ngoại trừ các ngân |

|||||||||||||||

|

năm 2012, tổng quy mô vốn của các NHTM |

hàng Vietinbank (26.217.545 triệu đồng), |

|||||||||||||||

|

Việt Nam vẫn còn rất nhỏ so với chuẩn quy |

Vietcombank (23.174.171 triệu đồng) và |

|||||||||||||||

|

định. Quy mô vốn trung bình năm 2012 của |

BIDVbank (23.174.171 triệu đồng) (Nguồn: |

|||||||||||||||

|

các ngân hàng là 8.576.654 triệu đồng trong |

BCTC của các NHTM) |

|||||||||||||||

|

khi khung an toàn CAMELS quy định là |

||||||||||||||||

|

Bảng 3: CAR của một số NHTM Việt Nam từ 2008-2012 |

||||||||||||||||

|

STT |

Ngân hàng |

2008 |

2009 |

2010 |

2011 |

2012 |

||||||||||

|

1 |

Vietcombank |

8,90% |

8,11% |

9% |

11,14% |

14,83% |

||||||||||

|

2 |

Vietinbank |

12,02% |

8,06% |

8,02% |

10,57% |

10,33% |

||||||||||

|

3 |

Sacombank |

12,16% |

11,41% |

9,97% |

11,66% |

9,53% |

||||||||||

|

4 |

Đông Á |

11,30% |

10,64% |

10,84% |

10,01% |

10,85% |

||||||||||

|

5 |

Eximbank |

45,89% |

26,87% |

17,79% |

12,94% |

16,38% |

||||||||||

|

6 |

Techcombank |

13,99% |

9,60% |

13,11% |

11,43% |

12,60% |

||||||||||

|

7 |

MB |

12% |

12,00% |

12,90% |

9,59% |

11,15% |

||||||||||

|

8 |

Oceanbank |

18,57% |

9,59% |

9,48% |

11,74% |

10,36% |

||||||||||

|

9 |

PGbank |

26,90% |

12,90% |

20,60% |

16,70% |

22,60% |

||||||||||

|

Trung bình |

23,71% |

14,42% |

13,05% |

13,47% |

16,56% |

|||||||||||

|

Số quan sát |

10 |

14 |

12 |

13 |

12 |

|||||||||||

|

MAX |

75% |

35% |

21% |

22,83% |

42% |

|||||||||||

|

MIN |

8,9% |

8,06% |

8,02% |

9,59% |

9,53% |

|||||||||||

|

Độ lệch chuẩn |

0,21151 |

0,08243 |

0,04480 |

0,04360 |

0,09298 |

|||||||||||

|

Phương sai |

0,04473 |

0,00680 |

0,00201 |

0,00190 |

0,00865 |

|||||||||||

(Nguồn: tính toán của tác giả từ BCTC của các NHTM)

37

|

khi đó, tốc độ tăng vốn tự có của các NHTM lại không theo kịp tốc độ mở rộng tổng tài sản dẫn đến hiện tượng hệ số an toàn vốn của một số ngân hàng có xu thế giảm, đặc biệt trong năm 2010 và 2011. Đây là dấu hiệu cảnh báo về mức độ rủi ro của tài sản mà các ngân hàng cần chú ý điều tiết phù hợp với lợi nhuận. |

Taïp chí Kinh teá – Kyõ thuaät

Phần lớn các NHTM đã hoàn thành chỉ tiêu về tỷ lệ an toàn vốn theo qui định của NHNN là 9%. Tuy nhiên, CAR có dấu hiệu giảm nếu xét từ năm 2008 trở lại đây. Lý do chính là tổng tài sản ngân hàng đã gia tăng nhanh chóng so với tốc độ tăng của vốn tự có. Giai đoạn từ năm 2008 các NHTM có sự mở rộng mạnh mẽ về quy mô tổng tài sản, trong

3.2. Chất lượng tài sản (A)

Bảng 4: Tỷ lệ nợ xấu bình quân của các NHTM Việt Nam giai đoạn 2008-2012

|

Năm |

2008 |

2009 |

2010 |

2011 |

2012 |

|||||||||||

|

Trung bình |

2,37% |

1,64% |

1,85% |

1,90% |

3,64% |

|||||||||||

|

Số quan sát |

17 |

21 |

20 |

18 |

18 |

|||||||||||

|

MAX |

4,71% |

3,09% |

9,57% |

2,96% |

8,83% |

|||||||||||

|

MIN |

0,60% |

0,01% |

0,34% |

0,58% |

1,09% |

|||||||||||

|

Độ lệch chuẩn |

0,0126 |

0,0091 |

0,0195 |

0,0069 |

0,0234 |

|||||||||||

|

Phương sai |

0,0002 |

0,0001 |

0,0004 |

0,0000 |

0,0005 |

|||||||||||

|

(Nguồn: tính toán của tác giả từ BCTC của các NHTM) |

||||||||||||||||

|

Tỷ lệ nợ xấu tương đối ổn định trong giai |

giải thích là hệ thống ngân hàng Việt Nam |

|||||||||||||||

|

đoạn 2009-2011, nhưng lại tăng đột biến vào |

đang phải đối mặt với muôn vàn khó khăn khi |

|||||||||||||||

|

năm 2012. Tỷ lệ nợ xấu theo quy định quốc tế |

doanh nghiệp làm ăn thua lỗ, phá sản ngày |

|||||||||||||||

|

ở mức 1,5%, còn theo quy định của NHNN thì |

càng tăng. Tuy nhiên, điều đáng nói là chất |

|||||||||||||||

|

tỷ lệ nợ xấu ở mức 2%, như vậy tỷ lệ nợ xấu |

lượng những con số thống kê về tình hình nợ |

|||||||||||||||

|

của các NHTM Việt nam đã vượt mức quy |

xấu do các NHTM công bố nếu như phân loại |

|||||||||||||||

|

định, đặc biệt năm 2012 đã vượt so với quy |

theo chuẩn mực quốc tế thì sẽ ở mức cao hơn |

|||||||||||||||

|

định quốc tế hơn 2 lần. Nguyên nhân được |

con số công bố hiện nay rất nhiều. |

|||||||||||||||

|

Bảng 5: Tỷ lệ nợ xấu của các NHTM năm 2012 |

||||||||||||||||

|

STT |

Ngân hàng |

Tỷ lệ nợ |

STT |

Ngân hàng |

Tỷ lệ nợ xấu |

|||||||||||

|

xấu (%) |

(%) |

|||||||||||||||

|

1 |

Vietcombank |

2,4% |

10 |

HD bank |

2,35% |

|||||||||||

|

2 |

Vietinbank |

1,47% |

11 |

Phương Nam |

3,02% |

|||||||||||

|

3 |

BIDV |

2,92% |

12 |

SHB |

8,83% |

|||||||||||

|

4 |

Sacombank |

2,05% |

13 |

Navibank |

5,64% |

|||||||||||

|

5 |

Đông Á |

3,95% |

14 |

Ocean bank |

3,52% |

|||||||||||

|

6 |

Eximbank |

1,32% |

15 |

PG bank |

8,44% |

|||||||||||

|

7 |

ACB |

2,50% |

16 |

Westernbank |

7,26% |

|||||||||||

|

8 |

Techcombank |

2,7% |

17 |

Liên Việt |

2,71% |

|||||||||||

|

9 |

MB |

1,09% |

18 |

MDB |

3,46% |

|||||||||||

|

(Nguồn: tính toán từ BCTC của các NHTM Việt Nam) |

||||||||||||||||

38

Áp dụng hệ thống . . .

Một số NHTM có tỷ lệ nợ xấu cao như Phương Nam, SHB, Navibank, Ocean bank, PG bank, Westernbank, MDB. Phần lớn các NH này tập trung vào nhóm NH có tính cạnh tranh thấp, quy mô tổng tài sản và vốn chủ sở hữu nhỏ. Bên cạnh đó, chất lượng các khoản vay bị sụt giảm nên các ngân hàng buộc phải tăng cường trích lập dự phòng rủi ro tín dụng. Tuy nhiên mức trích lập dự phòng rủi ro của các TCTD Việt Nam còn quá thấp so với các

quốc gia khác trên thế giới. Phần trăm tỷ lệ trích lập dự phòng của Việt Nam chỉ là 47,85% trong khi của Hàn Quốc là 111,2%, của Trung Quốc là 230,2% (Tô Ngọc Hưng, 2012).Tỷ lệ trích lập dự phòng quá thấp của các TCTD Việt Nam sẽ làm cho hệ thống ngân hàng nhạy cảm với những bất ổn kinh tế trên thế giới nói chung và bất ổn kinh tế của Việt Nam nói riêng, nếu không xử lý kịp thời sẽ dẫn đến mất thanh khoản của hệ thống ngân hàng sẽ xảy ra.

3.3. Chất lượng quản lý (M)

Bảng 6: Chỉ số hoạt động của các NHTM Việt Nam giai đoạn 2008-2012

|

Năm |

2008 |

2009 |

2010 |

2011 |

2012 |

|

Trung bình |

1,51% |

1,32% |

1,25% |

1,66% |

2,03% |

|

Số quan sát |

20 |

21 |

21 |

21 |

21 |

|

MAX |

2,56% |

1,86% |

1,96% |

2,66% |

4,98% |

|

MIN |

0,65% |

0,58% |

0,43% |

0,94% |

0,94% |

|

Độ lệch chuẩn |

0,00411 |

0,00357 |

0,00392 |

0,00513 |

0,00927 |

|

Phương sai |

0,00002 |

0,00001 |

0,00002 |

0,00003 |

0,00009 |

(Nguồn: tính toán của tác giả từ BCTC của các NHTM)

Ta thấy giai đoạn 2008-2010 chỉ số hoạt động có xu hướng giảm, thời kỳ này chất lượng quản lý tốt, nhưng lại tăng mạnh ở giai đoạn 2011-2012 từ 1,66% lên 2,03%. Như vậy các NHTM đã phải bỏ ra nhiều chi phí hơn trong năm 2012 nhưng hiệu quả lại thấp hơn so với những năm trước đó, cụ thể là ROA trung bình đã giảm từ 1,34% xuống 0,86%. Chất lượng quản lý đã giảm so với những năm trước.

Chi phí hoạt động của các NHTM nhìn chung đều tăng trong năm 2012 mặc dù các ngân hàng đã có ý định cắt giảm chi phí. Theo BCTC của các NHTM chi phí lương và các chi phí liên quan đến nhân viên chiếm đến 50% tổng chi phí hoạt động. Điều này đi ngược lại với xu hướng toàn cầu. Chi phí hoạt động tăng do các khách hàng luôn yêu cầu ngân

hàng cung cấp nhiều sản phẩm, chất lượng dịch vụ tốt hơn cùng nhiều khuyến mãi và ưu đãi. Hơn nữa, khi tình hình kinh tế đang phục hồi dần, các khách hàng kinh doanh đang bắt đầu tiếp tục vay để mở rộng hoạt động. Vì vậy, các ngân hàng trong nước đang chịu áp lực mở rộng phạm vi hoạt động và cải thiện dịch vụ khách hàng. Thêm vào đó, các ngân hàng nước ngoài cũng đang giành được nhiều thị phần tại thị trường tài chính ngân hàng vốn đã rất cạnh tranh. Các NHTM trong nước phải tìm con đường tăng thị phần một cách nhanh nhất bằng cách tăng số lượng chi nhánh và phòng giao dịch, do đó dẫn đến tăng số nhân viên và các chi phí quản lý.

Để phát triển bền vững, đã đến lúc hệ thống các NHTM cần chú trọng nhìn lại việc

39

|

3.4. Khả năng sinh lời (E) |

|

• Tỷ suất sinh lợi trên tài sản (ROA) và tỷ suất sinh lợi trên vốn chủ sở hữu (ROE) |

Taïp chí Kinh teá – Kyõ thuaät

giải bài toán giảm chí phí trong hệ thống quản lý của mình để nâng cao hiệu quả kinh doanh cũng như tăng năng lực cạnh tranh của mình trong xu hướng hội nhập hiện nay.

Biểu đồ 1: Biến động ROA, ROE trung bình của các NHTM Việt Nam giai đoạn 2008-2012

(Nguồn: tính toán từ BCTC của các NHTM)

Tỷ suất sinh lợi trên tài sản (ROA) bình quân và tỷ suất sinh lợi trên vốn chủ sở hữu (ROE) bình quân của các NHTM Việt Nam có xu hướng tăng từ 2009-2011 và năm 2012 có xu hướng giảm. Quy mô vốn chủ sở hữu, quy mô tài sản tăng đều qua các năm nhưng hiệu quả kinh doanh lại giảm, đây là dấu hiệu cho

- NIM

thấy tính cạnh tranh ngày càng cao của ngành ngân hàng. Theo mức chuẩn đưa ra thì ROA trên 1% và ROE từ 15% trở lên là đạt yêu cầu, như vậy giai đoạn 2008-2011 các NHTM đều đảm bảo được yêu cầu, tuy nhiên năm 2012 có sự sụt giảm mạnh và một số ngân hàng không đảm bảo so với yêu cầu CAMELS.

Bảng 7: Tỷ lệ thu nhập lãi cận biên các NHTM Việt Nam năm 2008-2012

|

Năm |

2008 |

2009 |

2010 |

2011 |

2012 |

|

Trung bình |

2,77% |

2,51% |

2,40% |

3,54% |

3,41% |

|

Số quan sát |

20 |

21 |

21 |

21 |

21 |

|

MAX |

6,56% |

6,83% |

3,50% |

7,88% |

8,22% |

|

MIN |

0,46% |

1,15% |

0,52% |

0,24% |

-0,38% |

|

Độ lệch chuẩn |

0,01686 |

0,01269 |

0,00696 |

0,01573 |

0,01799 |

|

Phương sai |

0,00028 |

0,00016 |

0,00005 |

0,00025 |

0,00032 |

(Nguồn: tính toán của tác giả từ BCTC của các NHTM)

40

Áp dụng hệ thống . . .

Một số điểm nổi bật:

- NIM ở các NHTM tăng nhẹ.

- Chỉ có duy nhất một ngân hàng (Phương Nam) có thu nhập ròng từ lãi âm. (-0,38%)

- Ngân hàng Phát triển Mê Kông (MDB) có NIM cao nhất trong cả hai năm 2011 và 2012 (lần lượt là 7,88% và 8,22%).

- Các ngân hàng nhỏ có xu hướng có NIM cao hơn.

Tỷ lệ thu nhập lãi cận biên (NIM) là một thước đo quan trọng để đánh giá tình hình kinh doanh của một ngân hàng, đặc biệt là về khả năng sinh lời. NIM năm 2012 thấp hơn so

3.5. Khả năng thanh khoản (L)

- Trạng thái tiền mặt và cấu trúc tiền gửi

với năm 2011 và NIM của những ngân hàng nhỏ hơn tuy cao hơn nhưng cũng kém ổn định hơn. Điều này có nguyên nhân sâu xa là các ngân hàng lớn thường khắt khe hơn khi phê duyệt tín dụng trong khi các ngân hàng nhỏ hơn hướng đến doanh nghiệp vừa và nhỏ, bán lẻ và có thể chấp nhận rủi ro cao hơn. Đồng thời, lãi suất tiền gửi trong toàn ngành ngân hàng tương đối đồng đều vì NHNN gần đây đã quy định mức trần của lãi suất tiền gửi (14% trong năm 2012 và giảm xuống còn 7% trong năm 2013)

Bảng 8: Trạng thái tiền mặt và cấu trúc tiền gửi của các NHTM Việt Nam năm 2008-2012

|

Tiền và tiền gửi TCTD khác/ Tổng tài sản |

|||||||

|

Năm |

2008 |

2009 |

2010 |

2011 |

2012 |

||

|

Trung bình |

24,33% |

22,74% |

23,86% |

26,14% |

11,95% |

||

|

Số Ngân hàng |

20 |

21 |

21 |

21 |

21 |

||

|

MAX |

39,78% |

59,58% |

49,76% |

69,47% |

33,04% |

||

|

MIN |

10,26% |

0,25% |

10,88% |

8,33% |

1,23% |

||

|

Độ lệch chuẩn |

0,08983 |

0,14033 |

0,09611 |

0,14116 |

0,08272 |

||

|

Phương sai |

0,00807 |

0,01969 |

0,00924 |

0,01993 |

0,00684 |

||

|

Tiền gửi không kỳ hạn / Tiền gửi có kỳ hạn |

|||||||

|

Trung bình |

134,52% |

52,41% |

36,81% |

46,64% |

40,83% |

||

|

Số Ngân hàng |

17 |

17 |

18 |

17 |

16 |

||

|

MAX |

1490,36% |

173,39% |

121,53% |

286,58% |

199,94% |

||

|

MIN |

2,32% |

6,31% |

0,92% |

3,06% |

2,00% |

||

|

Độ lệch chuẩn |

3,5382921 |

0,4613626 |

0,3646748 |

0,7316020 |

0,5183964 |

||

|

Phương sai |

12,519517 |

0,2128554 |

0,1329877 |

0,5352415 |

0,2687348 |

||

|

(Nguồn: tính toán của tác giả từ BCTC của các NHTM) |

|||||||

|

Nhìn vào bảng ta thấy giai đoạn 2010- |

chạy đua lãi suất và đặt trần huy động áp dụng |

||||||

|

2011 tỷ lệ tiền gửi không kỳ hạn/tiền gửi có |

cho tất cả các NHTM, khuyến khích người |

||||||

|

kỳ hạn tăng nhanh rồi giảm nhẹ còn 40,83% |

dân tăng gửi tiền tiết kiệm dài hạn. Vì vậy |

||||||

|

vào năm 2012. Cùng lúc đó tỷ số về trạng thái |

tình hình thanh khoản năm 2012 được giãn ra, |

||||||

|

tiền mặt tăng cao vào năm 2011 tương ứng |

tiền và tương đương tiền của các NHTM giảm |

||||||

|

26,14% và giảm mạnh còn 11,95% năm 2012. |

dần, tỷ lệ tiền gửi không kỳ hạn/tiền gửi có kỳ |

||||||

|

Năm 2012 với nỗ lực kiềm chế lạm phát và |

hạn nhìn chung cũng giảm theo. |

||||||

|

ổn định thị trường tiền tệ, NHNN ra lệnh cấm |

|||||||

41

Taïp chí Kinh teá – Kyõ thuaät

- Tỷ lệ dư nợ cho vay trên tiền gửi

Bảng 9: Tỷ lệ dư nợ cho vay trên tiền gửi của các NHTM Việt Nam 2008-2012

|

Năm |

2008 |

2009 |

2010 |

2011 |

2012 |

|

Trung bình (lần) |

1,0776 |

1,0408 |

0,8679 |

0,8784 |

1,2435 |

|

Số Ngân Hàng |

17 |

21 |

20 |

19 |

18 |

|

MAX |

2,92 |

3,39 |

2,28 |

3,04 |

3,44 |

|

MIN |

0,42 |

0,24 |

0,21 |

0,35 |

0,50 |

|

Độ lệch chuẩn |

0,64394 |

0,78305 |

0,47892 |

0,58122 |

0,98157 |

|

Phương sai |

0,41466 |

0,61317 |

0,22936 |

0,33782 |

0,96348 |

(Nguồn: tính toán của tác giả)

Qua số liệu cho thấy tỷ lệ cho vay trên tổng tiền gửi đã giảm dần trong giai đoạn 2008-2011, và tăng nhẹ trở lại vào năm 2012. Điều này cũng phù hợp với giai đoạn hiện nay khi mà chi phí bỏ ra lớn nhưng hiệu quả kinh doanh giảm, rủi ro tín dụng gia tăng đáng kể, nếu ngân hàng mạo hiểm cho vay tăng thì tính thanh khoản sẽ giảm thậm chí mất khả năng thanh toán dẫn đến sự sụp đổ của hệ thống ngân hàng. Hầu hết các ngân hàng đều cho vay vượt khung an toàn CAMELS.

3.6. Mức độ nhạy cảm với rủi ro thị trường

Năm 2008 là một năm đáng nhớ trong hoạt động NH với nhiều biến số kinh tế thay đổi trái chiều, trong đó có sự thay đổi của chính sách tiền tệ từ định hướng linh hoạt và thắt chặt đầu năm chuyển sang nới lỏng một cách thận trọng những tháng cuối năm, đi cùng với quá trình này là tần suất cao của sự điều chỉnh công cụ điều hành chính sách tiền tệ, tập trung

- các lãi suất chủ chốt, tỷ lệ dự trữ bắt buộc… lãi suất cơ bản thay đổi liên tục làm cho lãi suất huy động tăng lên 12,7%/năm, lãi suất cho vay là 15,8% rồi giảm xuống còn 7,95% đối với huy động và 10,10% đối với cho vay.

Từ cuối năm 2011 và suốt năm 2012 nền

kinh tế bắt đầu không thể hấp thụ nguồn vốn với lãi suất cao, yêu cầu đăt ra cho NHNN là phải giảm ngay lãi suất để cứu các doanh nghiệp đang gặp khó khăn, đứng bên bờ vực phá sản vì phải gồng mình gánh mức lãi suất cao trong những năm qua. Trước tuyên bố sẽ cắt giảm lãi suất phù hợp với diễn biến lạm phát trong thời gian tới của NHNN, cộng thêm tình hình vốn dồi dào của các NHTM, thanh khoản không còn căng thẳng như trong giai đoạn trước làm cơ sở vững chắc cho một nửa số NH duy trì mức chênh nhạy cảm lãi suất âm. Bên cạnh đó số NH còn lại đã kì vọng rằng những biện pháp của NHNN chỉ nhằm xoa dịu thị trường trong ngắn hạn và tin rằng cuối năm lãi suất sẽ quay đầu tăng trở lại, chính vì vậy mà các NH này đã duy trì mức chênh nhạy cảm lãi suất dương.

- KẾT LUẬN

Các NHTM Việt nam đã và đang dần có những chuyển biến tích cực để quản lý hoạt động của mình hướng đến sự lành mạnh hơn về tài chính. Trong 5 năm từ 2008 đến 2012, các NHTM đã tăng lên về quy mô Tổng tài sản, vốn chủ sở hữu, tỷ lệ an toàn vốn tăng lên. Tuy nhiên, nợ xấu của hệ thống NHTM cũng tăng lên cho thấy việc quản lý chất lượng

42

Áp dụng hệ thống . . .

tài sản chưa tốt. Bên cạnh đó, thanh khoản của các NHTM cũng là vấn đề cần phải xem xét và xây dựng một chính sách quản lý thanh khoản hiệu quả hơn. Để có thể cạnh tranh với các ngân hàng nước ngoài trong xu thế hội nhập, các NHTM Việt nam cần chú trọng hơn

vào công tác quản lý của mình: cơ cấu danh mục tài sản hợp lý, chú trọng tính an toàn về thanh khoản, kiểm soát tốt chi phí, từ đó mới có thể nâng cao hiệu quả trong quá trình hoạt động kinh doanh của mình.

TÀI LIỆU THAM KHẢO

- Báo cáo tài chính, báo cáo thường niên của các NHTM năm 2008-2012

- Christine Brown và Kevin Davis (2008), Capital management in mutual inancial institutions, Journal of Banking & Finance 33, pp 443–455.

- Nguyễn Văn Đông (2011). Đánh giá hoạt động các tổ chức tín dụng bằng phương pháp phân tích nhân tố và phương pháp thành phần chính theo các chỉ tiêu tài chính của mô hình CAMELS. Luận văn Thạc sỹ Kinh tế, Đại học Kinh tế Quốc dân.

- Tô Ngọc Hưng, Nguyễn Đức Trung (2012). Hoạt động ngân hàng Việt Nam -Nhìn lại năm 2011 và một số giải pháp cho năm 2012, Tạp chí Khoa học và Đào tạo Ngân hảng số 118 quý I năm 2012, trang 6.

- Mihir Dash và Annyesha Das (2013 ). Performance Appraisal of Indian

Banks Using CAMELS Rating. The IUP Journal of Bank Management, Vol. XII, No. 2, 2013, p31-42

- Nimalathasan B. (2008). A Comparative Study of Financial Performance of Banking Sector in Bangladesh – an Application of CAMELS Rating System. Annals of University of Bucharest, Economic and Administrative series, nr. 2 (2008), p141-152.

- Alton Gilbert, Andrew P. Meyer, and Mark D. Vaughan (2002), The Federal Reserve Bank of St. Louis.

- Seema Mishra, Kirti Agarwal (2013). Measuring performance of banks using camels model: a comparative study of CBI and IB. International journal of management research and review, May

2013, Volume 3,Issue 5,Article No-11/2914-2922 ISSN: 2249-7196. www.sbv.gov.vn [9].http://vfpress.vn/threads/nhtm-nao-an-toan-nhat-viet-nam-theo-mo-hinh-camels.3935/ www.fedpatrnership.go

43

Taïp chí Kinh teá – Kyõ thuaät

Phụ lục 1: DANH SÁCH CÁC NGÂN HÀNG SỬ DỤNG CHO NGHIÊN CỨU

|

Số TT |

Tên Ngân hàng |

Viết tắt |

|

1 |

NH TMCP Ngoại thương Việt nam |

Vietcombank |

|

2 |

NH TMCP Công thương Việt nam |

Vietinbank |

|

3 |

NH TMCP Đầu tư và Phát triển Việt nam |

BIDV |

|

4 |

NH TMCP Sài gòn Thương tín |

Sacombank |

|

5 |

NH TMCP Đông Á |

Đông Á |

|

6 |

NH TMCP Xuất nhập khẩu Việt nam |

Eximbank |

|

7 |

NH TMCP Á Châu |

ACB |

|

8 |

NH TMCP Sài Gòn công thương |

SG công thương |

|

9 |

NH TMCP Kỹ thương Việt Nam |

Techcombank |

|

10 |

NH TMCP Quân đội |

MB |

|

11 |

NH TMCP Quốc tế Việt Nam |

VIB |

|

12 |

NH TMCP Phát triển Tp.HCM |

HD bank |

|

13 |

NH TMCP Phương Nam |

Phương Nam |

|

14 |

NH TMCP Sài Gòn – Hà Nội |

SHB |

|

15 |

NH TMCP Nam Việt |

Navibank |

|

16 |

NH TMCP Đại Dương |

Oceanbank |

|

17 |

NH TMCP Xăng dầu Petrolimex |

PG bank |

|

18 |

NH TMCP Phương Tây |

Western bank |

|

19 |

NH TMCP Bưu điện Liên Việt |

Liên Việt |

|

20 |

NH TMCP Phát triển Mê Kông |

MDB |

|

21 |

NH TMCP Bảo Việt |

Bảo Việt |

44

Áp dụng hệ thống . . .

Phụ lục 2: MỘT SỐ CHỈ TIÊU ĐÁNH GIÁ CÁC NGÂN HÀNG NĂM 2012

|

VCSH |

Nợ xấu/Dư |

Chi phí hoạt |

NIM |

Dư nợ/Tiền gửi |

|

|

(triệu đồng) |

nợ |

động/TTS |

khách hàng |

||

|

Vietcombank |

41.553.063 |

2,40% |

1,45% |

2,64% |

0,8087 |

|

Vietinbank |

33.624.531 |

1,47% |

1,87% |

3,66% |

1,0785 |

|

BIDV |

26.494.446 |

2,92% |

0,94% |

1,90% |

1,0098 |

|

Sacombank |

13.698.739 |

2,05% |

2,73% |

4,27% |

3,4380 |

|

Đông Á |

6.104.191 |

3,95% |

1,98% |

3,60% |

0,9587 |

|

Eximbank |

15.801.463 |

1,32% |

1,35% |

2,87% |

0,7269 |

|

ACB |

12.624.452 |

2,50% |

2,42% |

3,90% |

3,4343 |

|

SG công thương |

3.539.465 |

N/A |

2,58% |

6,51% |

N/A |

|

Techcombank |

13.289.576 |

2,70% |

1,83% |

2,84% |

0,5401 |

|

MB |

12.863.906 |

1,09% |

1,54% |

3,76% |

0,5549 |

|

VIB |

8.371.463 |

N/A |

2,79% |

4,60% |

N/A |

|

HD bank |

5.393.746 |

2,35% |

1,51% |

1,61% |

0,5595 |

|

Phương Nam |

4.335.768 |

3,02% |

0,94% |

0,38% |

0,7506 |

|

SHB |

8.967.511 |

8,83% |

1,44% |

1,61% |

1,2315 |

|

Navibank |

2.980.571 |

5,64% |

3,01% |

3,39% |

1,0498 |

|

Oceanbank |

4.002.916 |

3,52% |

1,08% |

2,51% |

0,4953 |

|

PG bank |

3.000.000 |

8,44% |

2,89% |

5,09% |

1,1179 |

|

Western bank |

3.002.000 |

7,26% |

1,88% |

2,33% |

3,0649 |

|

Liên Việt |

6.523.331 |

2,71% |

1,56% |

3,69% |

0,5494 |

|

MDB |

3.750.000 |

3,46% |

4,98% |

8,22% |

1,0139 |

|

Bảo Việt |

3.000.000 |

N/A |

1,88% |

2,99% |

N/A |

45